2023年度关联申报和同期资料准备,注意这些提示点

根据《国家税务总局关于完善关联申报和同期资料管理有关事项的公告》(国家税务总局2016年第42号公告,以下简称42号公告)规定,请符合关联申报条件的纳税人在报送年度企业所得税纳税申报表时附送《中华人民共和国企业年度关联业务往来报告表(2016年版)》,符合同期资料准备条件的纳税人做好同期资料相关文档的准备工作。

关联申报篇

一、申报主体

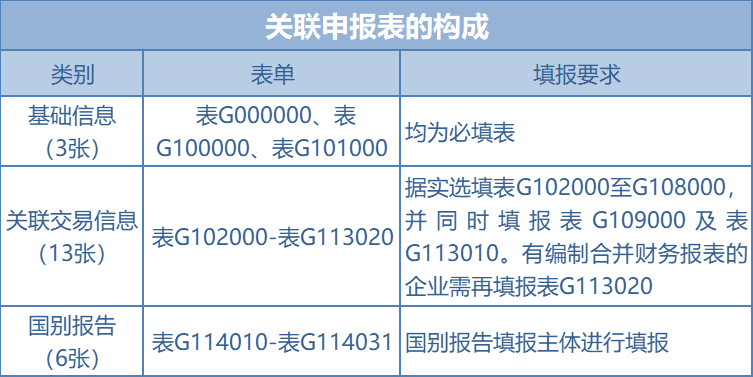

《中华人民共和国企业年度关联业务往来报告表(2016版)》一共包括22张附表,分为三部分。

关联申报主体:

实行查账征收的居民企业和在中国境内设立机构、场所并据实申报缴纳企业所得税的非居民企业,年度内与其关联方发生业务往来的,在报送年度企业所得税纳税申报表时,应当附送《中华人民共和国企业年度关联业务往来报告表(2016年版)》。

企业年度内未与其关联方发生业务往来,但符合42号公告第五条规定需要报送国别报告的,应进行关联申报。

企业年度内未与其关联方发生业务往来,且不符合国别报告报送条件的,可以不进行关联申报。

国别报告填报主体:

存在下列情形之一的居民企业,应当在报送年度关联业务往来报告表时,填报国别报告:

1.该居民企业为跨国企业集团的最终控股企业,且其上一会计年度合并财务报表中的各类收入金额合计超过55亿元。其中,最终控股企业是指能够合并其所属跨国企业集团所有成员实体财务报表的,且不能被其他企业纳入合并财务报表的企业。

2.该居民企业被跨国企业集团指定为国别报告的报送企业。

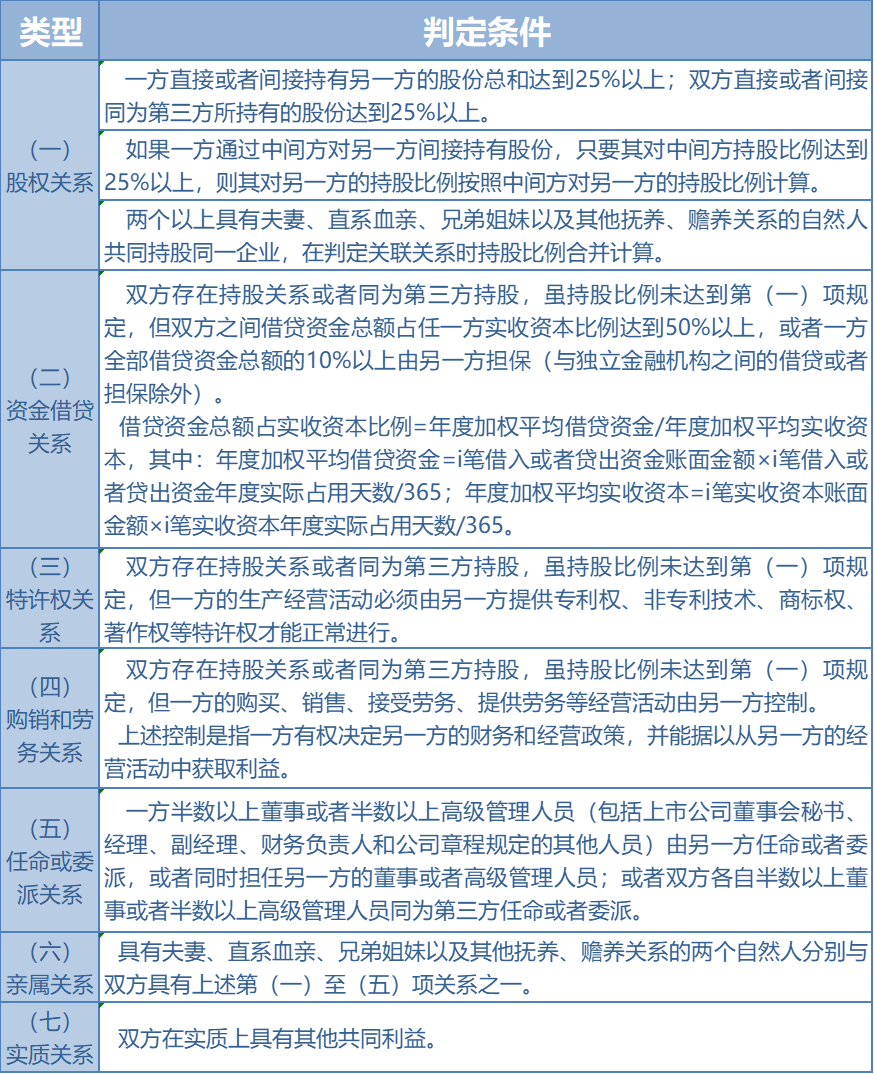

二、关联关系的类型

根据42号公告第二条,企业与其他企业、组织或者个人具有下列关系之一的,构成公告所称关联关系:

根据42号公告第三条,仅因国家持股或者由国有资产管理部门委派董事、高级管理人员而存在上表第(一)至(五)项关系的,不构成公告所称关联关系。

特别提醒:《国家税务总局关于进一步深化税务领域“放管服”改革 培育和激发市场主体活力若干措施的通知》(税总征科发〔2021〕69号)第二条第(九)项明确,企业与其他企业、组织或者个人之间,一方通过合同或其他形式能够控制另一方的相关活动并因此享有回报的,双方构成关联关系,应当就其与关联方之间的业务往来进行关联申报。

三、报送期限

企业需在2024年5月31日前(与企业所得税年报申报期限一致),就2023年度的关联业务往来向主管税务机关报送《中华人民共和国企业年度关联业务往来报告表(2016年版)》。

企业在规定期限内报送年度关联业务往来报告表确有困难,需要延期的,应当按照《税收征管法》第二十七条及其实施细则第三十七条的有关规定办理。

四、报送方式

纳税人可以通过直接上门(办税服务厅)申报和网上(电子税务局)申报两种方式进行关联申报。

推荐纳税人采用网上申报方式进行关联申报。通过登录国家税务总局浙江省电子税务局(https://etax.zhejiang.chinatax.gov.cn),点击“我要办税”—“税费申报及缴纳”—“常规申报”—“企业年度关联业务往来报告表(发生关联业务往来须填报)”,按要求进行在线申报或使用数据采集工具(点击这里:关联申报,数据采集工具这样用!)报送。

温馨提醒:请纳税人尽早登录电子税务局完成关联申报,以免出现临近截止日期网络拥堵的情况。

同期资料篇

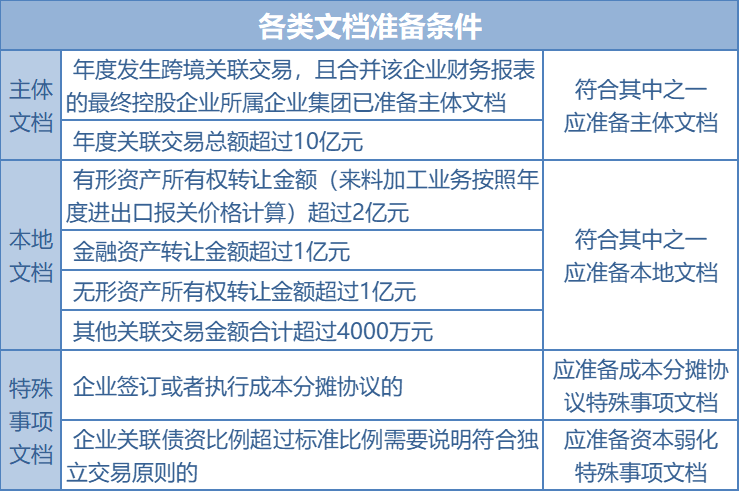

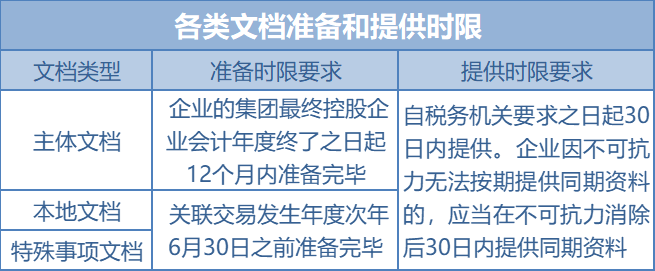

一、同期资料的准备条件

同期资料包括主体文档、本地文档和特殊事项文档。企业若满足其中一种文档的准备条件就要准备相应的同期资料文档。

特别提醒:根据《国家税务总局关于发布〈特别纳税调查调整及相互协商程序管理办法〉的公告》(国家税务总局公告2017年第6号),企业为境外关联方从事来料加工或者进料加工等单一生产业务,或者从事分销、合约研发业务,原则上应当保持合理的利润水平。上述企业如出现亏损,无论是否达到42号公告中的同期资料准备标准,均应当就亏损年度准备同期资料本地文档。

二、可以免除准备的情形

符合以下情形之一的,可免除准备全部或部分同期资料:

1.企业仅与境内关联方发生关联交易的,可以不准备主体文档、本地文档和特殊事项文档。

2.企业执行预约定价安排的,可以不准备预约定价安排涉及关联交易的本地文档和特殊事项文档,且关联交易金额不计入同期资料本地文档的关联交易金额范围。

三、报送要求

1.同期资料应当使用中文,并标明引用信息资料的出处来源;

2.同期资料应当加盖企业印章,并有法定代表人或者法定代表人授权的代表签章;

3.企业合并、分立的,应当由合并、分立后的企业保存同期资料;

4.同期资料应当自税务机关要求的准备完毕之日起保存10年。

特别提醒:依照规定需要准备主体文档的企业集团,如果集团内企业分属两个以上税务机关管辖,可以选择任一企业主管税务机关主动提供主体文档。集团内其他企业被主管税务机关要求提供主体文档时,在向主管税务机关书面报告集团主动提供主体文档情况后,可免于提供。

纳税人对关联申报和同期资料准备有任何问题的,都可与主管税务机关联系,或者拨打12366纳税服务热线咨询。

相关文章:

- [税务处理]2025年深圳税务 新办风险纳税人 暂不可开具发票 纳税人风险监控事项查询 方法

- [税务处理]注意!印花税的四个常见误区

- [税务处理]涉税专业服务机构信用积分指标体系及积分规则

- [税务处理]2024年最新个税专项附加扣除数,个人所得税扣除金额个税专项附加扣除数

- [税务处理]调用核心征管失败,失败原因:调用系统服务出错,异常所在server名hxhd_szsw_svr006,所属应用:核心征管后端,异常原因:1010410001000011:当前纳税人的会计制度备案信息中有效期起止时间段有交集

- [税务处理]企业给员工代扣代缴个税时,既要申报劳务报酬,又要申报工资薪金的情况下在自然人电子税务局(扣缴端)应如何申报?

- [税务处理]能否享受研发费用加计扣除,界定企业所属行业是关键

- [税务处理]金税四期 物流企业:注意防控四类涉税风险

- [税务处理]举例说明→劳务报酬与工资薪金之间的区别

- [税务处理]一般纳税人 简易计税 方法计税 办理流程

相关推荐:

- [税务处理]2025年深圳税务 新办风险纳税人 暂不可开具发票 纳税人风险监控事项查询 方法

- [税务处理]深圳股权转让所得个人所得税自行申报网上办 操作说明

- [税务处理]小规模纳税人增值税减免政策解析(2023年8月最新更新版)

- [税务处理]小型微利企业所得税优惠政策解读(2023年8月最新更新版)

- [税务处理]数电票(全电票)快速上手设置开票

- [税务处理]教你进税务数字账户一秒查询专用发票是否已认证抵扣

- [税务处理]2022年度企业所得税申报关联申报,六个常见问题请查收

- [税务处理]深圳会计实操手册—热点问答

- [税务处理]深圳税务:2023年出口退(免)税问答七十条

- [税务处理]常见税费的账务处理

- 2025年深圳税务 新办风险纳税人 暂不可开具发票 纳税人风险监控事项查询 方法

- 注意!印花税的四个常见误区

- 涉税专业服务机构信用积分指标体系及积分规则

- 2024年最新个税专项附加扣除数,个人所得税扣除金额个税专项附加扣除数

- 调用核心征管失败,失败原因:调用系统服务出错,异常所在server名hxhd_szsw_svr006,所属应用:核心征管后端,异常原因:1010410001000011:当前纳税人的会计制度备案信息中有效期起止时间段有交集

- 企业给员工代扣代缴个税时,既要申报劳务报酬,又要申报工资薪金的情况下在自然人电子税务局(扣缴端)应如何申报?

- 能否享受研发费用加计扣除,界定企业所属行业是关键

- 金税四期 物流企业:注意防控四类涉税风险

粤公网安备 44030602003876号

粤公网安备 44030602003876号